Wonen in een bubbel

Hoe komt het toch dat een betaalbare koopwoning voor steeds meer mensen verder weg lijkt dan ooit? Volgens econoom Ryan-Collins ligt een belangrijk deel van de verklaring voor de alsmaar stijgende huizenprijzen in de mogelijkheden die mensen hebben gekregen om meer geld te lenen bieden voor een woning. Hoe keren we deze ontwikkeling? Hogere lonen zouden uitkomst kunnen bieden.

Hoewel bijna zestig procent van de Nederlanders een koopwoning heeft, wordt het voor een groeiende groep mensen steeds lastiger om een koopwoning te bemachtigen. De concurrentie om een koophuis is bikkelhard en velen vallen buiten de boot. Wie het toch lukt om een woning te kopen, blijft zitten met een schuld die in verhouding tot het inkomen nog nooit zo hoog was.

Zolang het economisch voor de wind gaat, is zo’n schuld geen ramp. Maar als veel mensen tegelijkertijd hun baan verliezen, bijvoorbeeld als gevolg van de coronacrisis, verandert de situatie snel. Dat hebben we kunnen zien in de nasleep van de financiële crisis van 2008. In 2013 was de waarde van een op de drie huizen lager dan de hypotheek. Met alle gevolgen van dien voor de mensen die hun huis moesten verkopen. De toenemende schulden waren ook slecht voor de economie als geheel. Omdat schuldbetaling voorrang kreeg op andere bestedingen, verliep het economisch herstel in Nederland extra traag.

In een dergelijke situatie zitten we nu gelukkig nog niet. Voorlopig is er vooral een tekort aan woningen. Ondanks dat er sinds 2012 ruim 400.000 koopwoningen bij zijn gekomen, is de gemiddelde prijs van een bestaande koopwoning alleen al sinds 2015 met bijna 45 procent gestegen. Alleen maar nieuwe woningen bouwen gaat de wooncrisis dus niet oplossen, stelt econoom Josh Ryan-Collins van het Britse Institute for Innovation and Public Purpose in zijn boek Why can’t you afford a home? Immers, in Ierland en Spanje werd lange tijd relatief meer gebouwd dan in Nederland, maar explodeerden de huizenprijzen alsnog. Ook in Amsterdam, waar meer gebouwd wordt dan ooit, blijven de prijzen maar stijgen.

Lenen, lenen, lenen

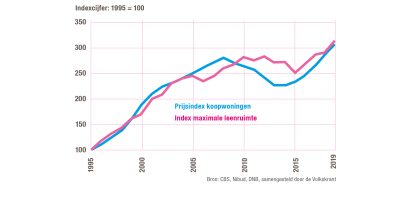

Volgens Ryan-Collins moet je niet alleen kijken naar hoeveel mensen een woning willen kopen, maar vooral ook naar hun mogelijkheden om meer geld voor een woning te bieden. Als we zijn analyse op Nederland toepassen, dan zien we vier belangrijke ontwikkelingen die verklaren waarom woningen steeds duurder worden.

Ten eerste kent Nederland vele fiscale voordelen voor huizenkopers, zoals de hypotheekrenteaftrek. Mensen met een hypotheek kunnen de rente van hun belastbaar inkomen afhalen, waarmee de overheid feitelijk een subsidie geeft op het kopen van een woning. Samen leveren de aftrekposten huizenbezitters een belastingvoordeel op van maar liefst 12 miljard euro. Vooral mensen met hoge inkomens profiteren hiervan. Het gevolg is dat de prijs van woningen permanent hoger is dan het geval zou zijn zonder deze fiscale voordelen. Andere prijsstijgingen worden erdoor versterkt, omdat meer lenen wordt gesubsidieerd.

Ten tweede is de financiële sector sinds de jaren tachtig zo gedereguleerd dat het verstrekken van hypotheken aantrekkelijker is geworden voor banken en andere financiële instellingen. Door het grote aanbod van hypotheken is het voor mensen steeds makkelijker geworden om aan een hypotheek te komen. Het gevolg: meer mensen kunnen meedingen naar dezelfde hoeveelheid woningen, waardoor de prijs oploopt.

Ten derde heeft de Europese Centrale Bank de rente op leningen verlaagd. Daarmee probeert de ECB investeerders te overtuigen om meer te investeren in ondernemingen (door lenen goedkoop te maken). Een belangrijk bijeffect is dat ook de hypotheekrente daardoor lager is dan ooit. Het gevolg: mensen kunnen meer lenen tegen dezelfde maandelijkse lasten, waardoor bij weinig aanbod de prijs van een woning oploopt.

De bovenstaande effecten leiden dus tot het steeds verder opstuwen van de prijs van woningen. De effecten van die prijsstijging zijn niet te overschatten. Zo wijst Ryan-Collins erop dat

17 procent van de Britse beroepsbevolking met een koopwoning aan het begin van deze eeuw meer geld verdiende met de jaarlijkse waardestijging van hun woning dan met hun baan. Wie op tijd instapt, profiteert van deze prijsstijging.

Dat is ook beleggers opgevallen. Voor hen is het aantrekkelijker geworden om woningen op te kopen. Enerzijds omdat andere investeringen minder rendabel zijn geworden, anderzijds omdat ze in de grote steden, waar de prijzen extra hard gestegen zijn, nog meer geld aan hun woning kunnen verdienen door deze tijdelijk (aan toeristen) te verhuren. Gevolg is dat ook investeerders meedingen naar de bestaande woningvoorraad, waardoor de huizenprijzen nog verder omhooggestuwd worden.

Rutte, Rutte, Rutte

Deze opjuttende dynamiek maakt het voor mensen met een modaal inkomen steeds moeilijker om een woning te kopen. Initiatieven van de kabinetten-Rutte hebben de huizenprijzen alleen maar verder opgedreven. Bijvoorbeeld door actief te zoeken naar buitenlandse investeerders in de Nederlandse woning- en hypotheekmarkt. Zo reisde minister Blok in 2016 naar Azië om mogelijke hypotheekverstrekkers naar Nederland te lokken. Ook werden buitenlandse investeerders gepaaid om goedkope huurwoningen op te kopen, om ze vervolgens tegen een veel hogere prijs te mogen verhuren.

Ook hebben de kabinetten-Rutte mensen meer financiële ruimte gegeven om een huis te kopen. De hypotheekrenteaftrek is weliswaar iets beperkt, maar tegelijkertijd mag er wel een groter deel van het inkomen worden meegerekend bij het aanvragen van een hypotheek. Ook mogen ouders hun kinderen 100.000 euro belastingvrij schenken (het ‘jubeltonnetje’), wanneer dit bedrag wordt besteed aan een nieuwe woning. En recent is er door de Tweede Kamer

nog een voorstel aangenomen om mensen jonger dan 35 jaar vrij te stellen van overdrachtsbelasting. Al deze maatregelen zorgen ervoor dat mensen meer middelen hebben om een woning te kopen, waardoor zoals gezegd de prijs alleen maar verder wordt opgedreven. Inmiddels stelt ook De Nederlandsche Bank dat dit soort maatregelen koopstarters niet helpt.

Tijd voor hogere lonen

Lange tijd zijn mensen door hogere hypotheken in staat gesteld om een woning te kopen, ondanks de stijgende huizenprijzen. Zo is schuld telkens het middel geweest om de problemen van kapitalistische samenlevingen op te lossen, of beter gezegd: uit te stellen, betoogt socioloog Wolfgang Streeck in zijn boek Gekochte tijd. Maar de schuldenlast kan niet oneindig groeien. Voordat een nieuwe schuldencrisis uitbreekt, is het dan ook belangrijk om met echte oplossingen te komen.

En die oplossingen zijn er. Door de lonen te verhogen worden bestaande schulden in verhouding tot het inkomen kleiner en hebben toekomstige kopers minder last van beperkingen die aan hypotheken kunnen worden gesteld. Ook voor huurders pakt loonsverhoging positief uit, want daarmee kunnen zij hun torenhoge woonlasten (nu gemiddeld 38,1 procent van het inkomen) omlaag brengen. Zeker als dit gebeurt in combinatie met een huurbevriezing.

Maar wie gaat er bouwen als de opbrengsten van verhuur en koop afnemen? Als marktpartijen minder winst kunnen boeken, zullen ze dat waarschijnlijk minder snel doen. Het antwoord zal dus vanuit dezelfde hoek moeten komen als in het verleden. De overheid is weer aan zet.

Spanning december 2020: Een huis om in te wonen

- 'Omarm die Nederlandse volkshuisvestingstraditie'

- Wonen in een bubbel

- Stijgende woonlasten in vier grafieken

- Amsterdam zoekt randen van de wet op in strijd tegen illegale vakantieverhuur

- Deze Europese steden geven het goede voorbeeld

- Sinn Féin maakt wonen met succes tot speerpunt verkiezingen

- Woonstrijd Granby, Liverpool

- Stop de wooncrisis